2019年12月31號三星華城廠區發生的跳電事件雖未對整體內存的供給造成重大影響,但事件的發生促使相關買方的備貨意愿增強……

根據TrendForce內存儲存研究(DRAMeXchange)最新調查,隨著近一個月來DRAM現貨價格持續走揚,加上2019年12月31號三星華城廠區發生跳電(相關閱讀:斷電1分鐘停產2-3天!三星存儲工廠或損失十億韓元),雖然整體內存的供給并沒有因此事件受到重大影響,但觀察到各產品別買方備貨意愿進一步增強。

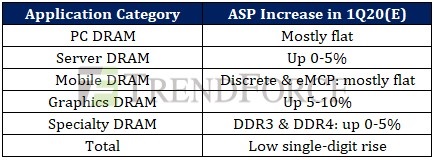

因此,TrendForce再次修正2020年第一季DRAM合約價格預測,由原先的“大致持平”調整為“小漲”,價格正式提前翻轉向上。

在標準型內存,雖然第一季的價格仍在議定中,但TrendForce預估持平甚至小漲的可能性高。之前在中美貿易關稅的不確定性下,大部分銷往美國的筆電都趕在2019年第四季出貨,導致2020年第一季的出貨較為疲弱。但考慮今年DRAM的供給位成長幅度僅不到13%,加上三星跳電事件的影響,PC OEM已做好DRAM即將漲價的可能,當前都以建立更佳的庫存水位為目標,因此在采購上愿意接受持平或更高的模塊合約價格;若原廠能夠在第一季增加供貨量,買方甚至愿意接受更高的價格,以確保安全的庫存水位。

行動式內存方面,雖然第一季智能型手機市場在5G的議題下所有支撐,但因5G芯片初期供應數量有限,加上傳統淡季影響,拉貨動能依舊偏弱,因此TrendForce原先預測行動式內存Discrete/eMCP價格將較前一季下跌0~5%。然而自去年12月中開始,除了服務器內存與繪圖用內存需求增溫,帶動整體價格走勢提前反轉之外,NAND Flash的供應告急同樣激勵eMCP的價格表現,因此將行動式內存的價格預估由“小跌”調整為“大致持平”。

至于利基型內存,由于三星華城廠區Line 13的DRAM生產重心主要為20/25nm的利基型內存產品,加上受到現貨市場價格上揚的影響最為直接,使得利基型內存價格將提早反彈。目前來看,雖然鎖定季度合約價(quarterly lock-in price)的第一線大客戶有機會守住持平,不過原廠的供貨達標率 (fulfillment rate)不到六成,加上采購端截至去年底皆未積極備貨,導致庫存偏低,月合約價可能將開始逐月向上;此外,重復下單(double-booking)的出現亦可能導致原廠的供貨達標率進一步惡化,因此第一季DDR3和DDR4的價格預估將較前一季上漲0~5%。

移動設備訪問

移動設備訪問